Документы для оформления ипотеки

Банки предлагают несколько ипотечных программ на выбор.

Даже если вы не знаете, какая именно программа подойдет вам, существует базовый и дополнительный набор документов. Он нужен, чтобы банк одобрил вас как заемщика. Если соберете базовый, он пригодится для любой программы.

Независимо от того, по какой программе получаете ипотеку, понадобятся анкета-заявление и согласие на обработку данных по форме банка.

Ипотека по двум документам

Для получения ипотечного кредита нужны два документа — паспорт и второй документ на выбор. В зависимости от требований банка это может быть:

- страховое свидетельство обязательного пенсионного страхования (СНИЛС) — его просят чаще всего;

- удостоверение водителя;

- заграничный паспорт;

- удостоверение личности военнослужащего;

- паспорт моряка.

В некоторых банках военный билет — обязательный документ для мужчин призывного возраста.

По упрощенной схеме банк рассматривает только заемщика. А на одобрение объекта потребуется собрать полный пакет документов о недвижимости или представить проект договора для покупки недвижимости. Также банк может попросить подтвердить наличие первоначального взноса — предоставить выписку со счета, где лежат деньги, или даже перевести их на счет банка-кредитора.

Рассылка Т—Ж о квартирах и домах

Лайфхаки о покупке, ремонте и съеме жилья — в вашей почте раз в две недели. Бесплатно

Подписаться

Подписываясь, вы принимаете условия передачи данных и политику конфиденциальности

Ипотека с полным пакетом документов

Иногда по условиям программы невозможно получить ипотеку по двум документам. Например, заемщик покупает загородный дом, а банк его не кредитует по сокращенному пакету. Тогда придется готовить стандартный набор документов. Вот из каких бумаг он обычно состоит.

Документы для подтверждения личности. Паспорт и любой из следующих документов: водительское удостоверение, заграничный паспорт, ИНН, СНИЛС. В некоторых банках могут проверить отметку о регистрации гражданина по месту жительства, но такое требование встречается редко. Получить одобрение можно и без штампа в паспорте о постоянной регистрации, потому что заемщик пропишется в купленной квартире. Либо банк попросит предоставить временную регистрацию уже на сделке, чтобы открыть счет.

Дополнительные документы. Если заемщик состоит в браке или разведен, понадобится свидетельство о браке или расторжении. Если использует субсидию для ипотеки — стоит предупредить банк сразу, чтобы он подтвердил, что работает с ней.

Документы для подтверждения основного дохода. Набор обязательных документов зависит от формы занятости заемщика.

Если сотрудник работает по найму, потребуется:

- Выписка из СФР о состоянии лицевого счета — ее заказывают через портал госуслуг и отправляют на электронную почту банка. Иногда банк автоматически запрашивает сведения из СФР, если онлайн-заявка на сайте банка заполняется через авторизацию на госуслугах. Выписку можно заменить справкой о суммах дохода и налогах.

- Выписки по счетам, куда работодатель зачисляет зарплату.

- Справка по форме банка — подходит тем, кто часть зарплаты получает неофициально. Некоторые банки принимают справку в свободной форме, если работодатель укажет в ней стаж и должность сотрудника, рабочий и юридический адрес компании, ИНН и банковские реквизиты.

Банк РНКБ предлагает использовать сведения из цифрового профиля на госуслугах при заполнении онлайн-заявки

У каждого банка — свой регламент работы. Одни требуют справку о суммах дохода и налогах физлица, другие принимают выписку из СФР.

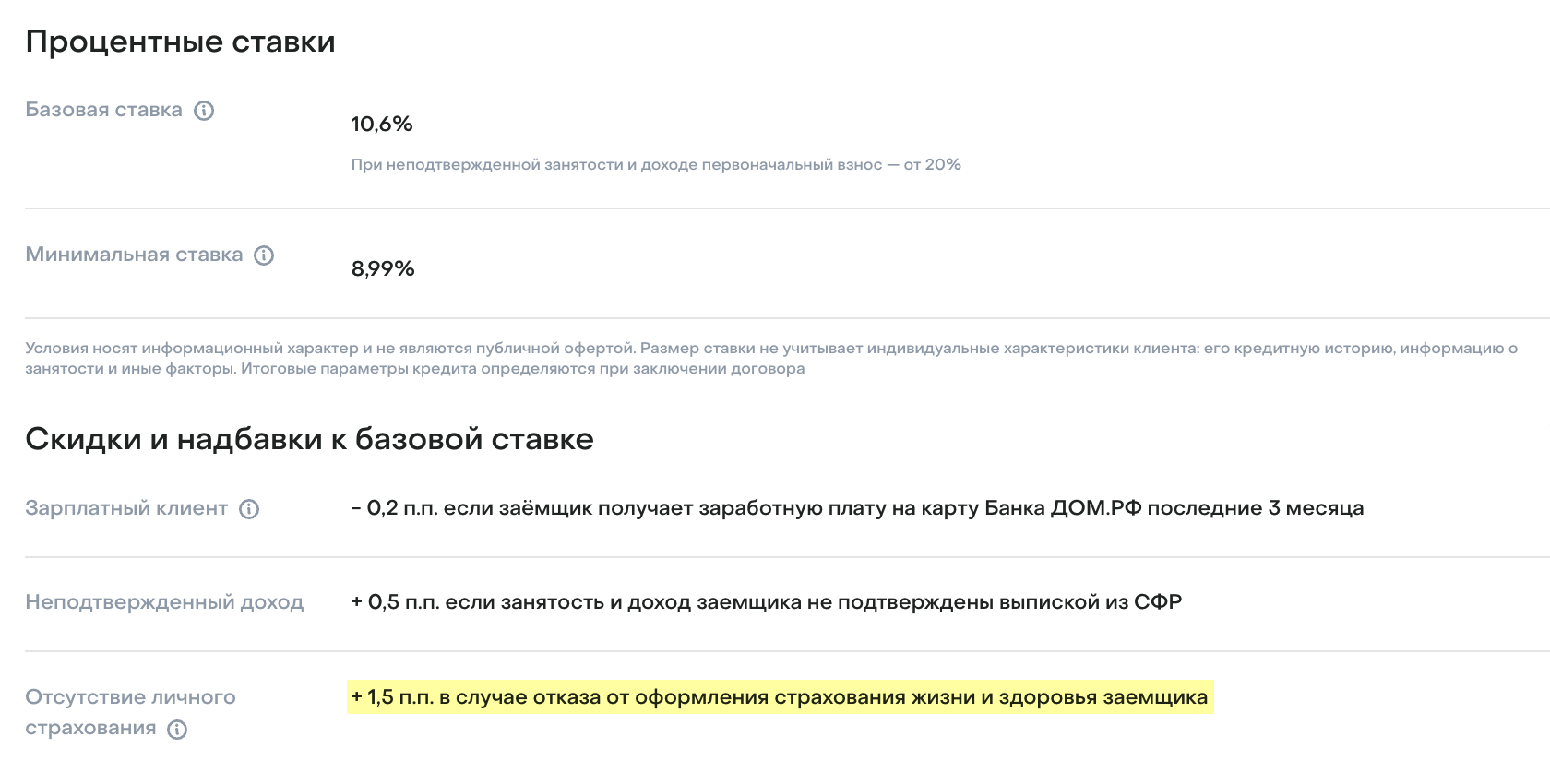

Если у заемщика официальный доход, он может рассчитывать на минимальную ставку: зарплату подтверждают выпиской из СФР о состоянии лицевого счета через госуслуги.

«Дом-рф Банк» предлагает базовую ставку заемщикам, которые подтвердят зарплату выпиской из СФР, если нет — процент повышается на 0,5 п. п.

Для подтверждения трудоустройства большинство банков требуют предоставить заверенную копию трудовой книжки в бумажном или электронном виде по форме СТД-Р .

Есть и такие, которые не требуют копию трудовой: им достаточно справки о доходах либо принимают трудовой договор, если клиент работает по контракту.

Дополнительный доход. Любой доход, отличный от зарплаты, лучше показывать банку: так выше шансы на одобрение нужной суммы кредита и меньше вопросов у банка к доходам клиента.

Обычно банки учитывают такие дополнительные источники дохода:

- Работа по совместительству — подтверждают справкой о доходах и заверенной копией трудового договора. Обычно банки принимают до трех работ по совместительству.

- Доходы от сдачи недвижимости внаем — подтверждают договором аренды и выпиской со счета о поступлениях платежей. Для большинства банков доход должен быть официальным: договор зарегистрирован в Росреестре, а собственник недвижимости платит налоги с доходов. Лишь немногие банки принимают неофициальный доход.

- Пенсия — учитывается любым банком. Для подтверждения — пенсионное удостоверение и выписка со счета, куда приходили начисления за последние 6—12 месяцев . У некоторых банков пенсия может считаться единственным доходом, когда нет основной работы.

ИП должны представить:

- Копию свидетельства о государственной регистрации в качестве ИП — выписку из ЕГРИП, можно в электронном виде: так проще. Многие банки сами ее выгружают.

- Налоговую декларацию с отметкой о принятии налоговой в соответствии с применяемой системой налогообложения — обычно за последний календарный год.

- Платежные поручения об уплате налогов.

- Выписку по расчетному счету или счетам, если основные обороты проходят по разным банкам, за последние 12 месяцев.

- Дополнительные документы: информационное письмо о деятельности компании, копии патентов, лицензий и сертификатов, книга учета доходов и расходов или отчеты о кассовых операциях от ОФД за последние 12 месяцев, например, если большинство расчетов с покупателями проходят наличными — запрашиваются в зависимости от требований банка.

Учредители ООО или генеральные директора компании предоставляют:

- Выписку ЕГРЮЛ — по запросу банка.

- Выписку по оборотам по расчетном счету — обычно за последние 12 месяцев.

- Налоговую отчетность с отметкой о принятии или квитанцией об отправке за последний год в соответствии с применяемой системой налогообложения. При УСН — налоговая декларация, при ОСН — бухгалтерский баланс, который состоит из формы 1 и формы 2 — отчета о финансовых результатах.

- Документы, подтверждающие уплату всех необходимых налогов.

- Дополнительные: справка о суммах дохода и налогах физического лица или по форме банка, расширенная выписка по расчетному счету или карточка 51 счета, документы на арендуемое помещение, лицензия, резюме в свободной форме с описанием бизнеса — в зависимости от условий работы банка.

Самозанятые предоставляют такие документы:

- Справку о постановке на учет — можно получить в приложении «Мой налог».

- Справку о состоянии расчетов (доходах) по налогу на профессиональный доход — можно заказать в приложении «Мой налог».

- Письмо или резюме с описанием видов деятельности.

Источник https://journal.tinkoff.ru/guide/mortgage-docs/